Como Investir em Títulos Públicos - Tesouro Direto?

Títulos Públicos (Tesouro Direto) são títulos emitidos pelos governos federal, estadual e municipal para se financiarem e cobrirem suas despesas. São chamados de títulos de dívida pública. Entre os principais títulos públicos federais estão as Notas do Tesouro Nacional, Letras do Tesouro Nacional e as Letras Financeiras do Tesouro. Um título do Tesouro é um título público emitido pelo Tesouro Nacional e constitui parte da dívida pública do país. Já o CDB e as Debêntures são títulos privados, ou seja, emitidos por instituições financeiras privadas.

Ao contrário do que muitos acreditam, a maioria dos títulos públicos não são investimentos de renda fixa assim como a poupança e o CDI. O preço de cada título além de ser definido a mercado em função da maior ou menor demanda, sofre influência direta por variações dos indexadores, tais como mudanças na taxa básica de juros e outros índices como inflação (IPCA) e IGP-M. Quanto maior o prazo de vencimento de um título maior será influência dessas variações em seu preço.

No caso da venda antecipada do título pelo investidor, o Tesouro Nacional recompra o título com base em seu valor de mercado. Caso o investidor mantenha seu título até o vencimento, receberá a rentabilidade pactuada no momento da compra independentemente das condições de mercado.

No momento da compra de um título público é cobrada uma taxa de negociação de 0,10% sobre o valor da operação. Há também uma taxa de 0,20% ao ano sobre o valor dos títulos referente à custódia dos mesmos e às informações e movimentações dos saldos, cobrada a cada semestre ou no encerramento/vencimento da posição. Essa taxa é cobrada proporcionalmente ao período em que o investidor mantiver o título a cada semestre ou no encerramento da posição, sendo calculada até o saldo de R$ 1.500.000,00 por conta de custódia.

"Alguém está sentado na sombra hoje porque alguém plantou uma árvore há muito tempo."

Warren Buffett

Os agentes de custódia (corretoras) também cobram taxas de serviços livremente acordadas com os investidores. As taxas cobradas por instituição estão disponíveis para consulta no site do Tesouro Direto, devendo o investidor confirmá-las no momento da contratação. Algumas corretoras não cobram taxa de serviço sobre operações no Tesouro Direto, o que torna esse tipo de investimento muito atraente dado o baixo valor das taxas de administração em relação a investimentos em fundos de renda fixa. Dentre os principais aspectos dos títulos públicos estão:

Valor de Face ou Valor Nominal: Representa o montante que o proprietário do título irá receber quando este vencer. No caso dos títulos prefixados (Tesouro Prefixado e Tesouro Prefixado com Juros Semestrais) o valor de face é de R$ 1000,00. Já no caso dos pós-fixados indexados ao IPCA (Tesouro IPCA+ com Juros Semestrais e Tesouro IPCA+), ao IGP-M (Tesouro IGP-M+ com Juros Semestrais) e à taxa SELIC (Tesouro Selic) o valor pago no momento da compra é atualizado por esses índices ao longo do tempo e no seu vencimento o investidor recebe o valor de mercado do título.

Valor de Mercado: É o preço que o título está sendo negociado atualmente no mercado. Caso o investidor o venda antes do seu vencimento, será esse valor que receberá. O valor de um título de renda fixa oscila diariamente por diversos fatores conforme as expectativas do mercado para a taxa básica de juros SELIC ou para o seu indexador (IPCA / IGP-M) até a data de vencimento do título variam, os quais não apenas definem o seu valor como influenciam suas variações. Isso é a chamada marcação a mercado. Portanto, se há um aumento na taxa de juros o preço de mercado do título diminui. Por outro lado, quando há uma redução na taxa de juros o preço de mercado do título aumenta. E no caso dos títulos atrelados à inflação, o preço de mercado oscila com base na variação do IPCA. Logo, o valor do título vai oscilar até o seu vencimento e, quanto maior a duração do título, maior será o efeito das variações dos seus indexadores sobre o seu valor de mercado.

Data de Vencimento: É a data prevista para o pagamento do valor de face do título, momento em que o investimento está marcado para ser encerrado e o título deixará de existir. Contudo, nada impede que qualquer título seja vendido antecipadamente pelo preço de mercado. O nome do título identifica o seu tipo, se é prefixado, pós-fixado, o indexador, se paga cupom de juros semestrais e a sua data de vencimento.Ex: Tesouro Prefixado com Juros Semestrais 2017 com vencimento em 1º de janeiro de 2017. O vencimento ocorre automaticamente, sendo o valor de face/mercado depositado na conta do investidor com seu agente de custódia.

Cupom de Juros: Valor pago semestralmente referente aos juros dos títulos Tesouro Prefixado com Juros Semestrais, Tesouro IPCA+ com Juros Semestrais e Tesouro IGP-M+ com Juros Semestrais. Funciona como uma receita periódica para o investidor, esse valor é pago sobre o valor de compra do título e a sua taxa é acordada no momento da compra. No caso de um Tesouro Prefixado com Juros Semestrais 2017 com taxa de 10% a.a., o pagamento dos juros ocorrerá nos dias 1º de janeiro e 1º de julho de cada ano, 5% em cada período.

Os títulos prefixados Tesouro Prefixado com Juros Semestrais recebem um cupom fixo de juros semestral. Os títulos pós-fixados Tesouro IPCA+ com Juros Semestrais e Tesouro IGP-M+ com Juros Semestrais recebem um cupom variável de juros semestral. Uma parte do juro se refere à taxa acordada no momento da compra (parte fixa) e a outra se refere ao resultado do indexador IPCA ou IGP-M no período (parte variável). No seu vencimento o investidor receberá seu valor de face (R$ 1000,00) e na venda antecipada o preço de mercado do título.

No caso dos demais títulos (Tesouro Prefixado, Tesouro Selic e Tesouro IPCA+) não ocorre o pagamento semestral de juros. E no caso dos Pós- fixados (Selic e IPCA) O valor pago pelo título no momento da compra é corrigido com o passar do tempo pelo seu indexador e pela taxa de juros acordada. No seu vencimento ou na venda antecipada o investidor receberá o preço de mercado do título, tendo sido todo o seu rendimento embutido no seu preço. Vale ressaltar que nesses títulos a alíquota de IR incide apenas uma vez, no momento da venda ou no vencimento do título, sendo um diferencial vantajoso no longo prazo em relação aos títulos que pagam cupons semestrais.

“Se você não estiver gostando do andamento do mercado ou não tiver nenhuma boa razão para comprar, nunca é tarde demais para vender e embolsar o dinheiro”.

Com relação à liquidez, o investidor pode comprar e vender títulos públicos a qualquer dia. Existem basicamente dois tipos de títulos públicos, os pós-fixados e os prefixados. Nos títulos prefixados toda a rentabilidade é definida no momento da compra, são eles:

Tesouro Prefixado (antiga LTN – Letra do Tesouro Nacional): Possui fluxo de pagamento simples, ou seja, o investidor faz a aplicação e recebe o valor de face (valor investido somado à rentabilidade) na data de vencimento do título. O valor de vencimento de um Tesouro Prefixado é de R$ 1000,00. Logo, um investidor que compre um Tesouro Prefixado em 01/01/2012 com vencimento em 01/01/2013 e com taxa de 10,10% ao ano por R$ 908,63, terá acumulado R$ 91,77 de juro até essa data de vencimento.

Apesar do preço desse título ser definido a mercado, dado seu menor prazo de vencimento em relação aos demais títulos, um Tesouro Prefixado sofre pouca influência das variações da taxa de juros. Os títulos de curto prazo apresentam maior estabilidade com relação à flutuação da taxa de juros, sendo o impacto de sua elevação ou de sua redução diluído por um prazo de vencimento muito pequeno.

Dessa maneira, o preço dos Tesouro Prefixados tende a se valorizar diariamente com o passar do tempo, sendo o valor de vencimento (R$ 1000,00) garantido para quem mantiver o título até tal data. Dificilmente um investidor terá prejuízo caso faça uma venda antecipada de um Tesouro Prefixado. Abaixo temos um gráfico do preço de mercado de um Tesouro Prefixado com vencimento em janeiro de 2012. Seu preço de emissão foi de R$ 736,92 a uma taxa de 11,41% ao ano.

"A ambição universal das pessoas é viver colhendo o que nunca plantaram."

Adam Smith

Tesouro Prefixado com Juros Semestrais (antiga NTN-F - Notas do Tesouro Nacional): São títulos prefixados que possuem maiores prazos de vencimento em relação aos Tesouro Prefixados. O pagamento dos juros ocorre semestralmente na conta do investidor e o valor de vencimento também é de R$ 1000,00. Ao longo do semestre o valor do título é acrescido dos juros, em janeiro e julho este valor é descontado do título e pago diretamente na conta do investidor em sua corretora.

Por exemplo, um investidor que comprou um Tesouro Prefixado com Juros Semestrais em 01/01/2011 com vencimento em 01/01/2017 e com taxa de 12,13% ao ano por R$ 915,92, receberá o valor de R$ 1000,00 na data de vencimento. Além disso, a taxa de rentabilidade acordada será paga semestralmente durante esse período de 6 anos sob a forma de cupom semestral no valor de R$ 55,50 por semestre.

Em razão do seu prazo de vencimento ser mais longo, o preço de um Tesouro Prefixado com Juros Semestrais sofre grande influência de mudanças na taxa de juros. Havendo corte na taxa de juros, o valor de mercado do título irá se valorizar e, havendo aumento, irá se desvalorizar. Para aqueles que pretendem garantir uma taxa fixa de juros e carregar esse título até seu vencimento essa variação no seu preço de mercado não será tão importante.

Entretanto, caso o investidor queira vender um Tesouro Prefixado antes de seu vencimento, poderá ter prejuízo caso o preço de mercado no momento da venda estiver abaixo do preço em que comprou o título. Assim, para quem pretende vender o título antes do vencimento, o ideal é comprá-lo quando a taxa de juros estiver em viés de baixa, pois o potencial de aumento no preço de mercado do título será maior.

Por outro lado, a inflação afeta diretamente todos os títulos prefixados, pois seu aumento faz com que o retorno real do título diminua. Por exemplo, um título prefixado que paga uma taxa de 12% ao ano num cenário de inflação de 6% terá uma rentabilidade nominal de 6%. Caso a inflação aumente para 8% ao ano, essa rentabilidade diminuirá para 4%.

Vale ressaltar que o preço de mercado de uma NTF pode ultrapassar o seu valor de face, situação em que será mais vantajoso para o investidor vendê-la quando próximo da data de vencimento, pois no vencimento receberá do Tesouro Nacional R$ 1.000,00 pelo título, independente de seu preço de mercado estar acima ou abaixo desse valor.

Abaixo temos o gráfico do preço de mercado de um Tesouro Prefixado com Juros Semestrais com vencimento em janeiro de 2017. É possível observar a grande variação de seu preço de mercado em função das alterações na taxa de juros e do pagamento dos cupons semestrais de juros.

“O risco é uma escolha e não um destino”.

Capital e Valor

De forma resumida, os títulos prefixados garantem uma rentabilidade fixa até seu vencimento, definida no momento da compra. Em razão disso, não protegem o investidor contra elevações da taxa de juros ou da inflação, sujeitando-o à perda de seu poder aquisitivo caso isso ocorra.

Por outro lado, num cenário econômico de corte de juros ou de queda da inflação o investidor se protegerá melhor com títulos prefixados, pois terá travado a taxa de juros mais alta no momento da compra do título, garantindo uma rentabilidade maior no longo prazo.

Os títulos pós-fixados, por sua vez, possuem prazos de vencimento muito maiores do que os prefixados. Maiores prazos significam, portanto, maior sensibilidade às variações de preços provocadas por variações nas taxas de juro e na inflação. Essa maior sensibilidade se aplica tanto para aumentos como para reduções da taxa de juros e da inflação.

Nesses títulos parte da rentabilidade é definida no momento da compra e outra fica vinculada a algum indicador. Atualmente eles são vinculados à variação da inflação anual (IPCA) ou do IGP-M, acrescida dos juros definidos no momento da compra, ou, vinculados à taxa Selic.

Assim, a rentabilidade nominal é incerta, pois depende da evolução do indexador, e no caso dos Tesouro IPCA+ e Tesouro IGP-M+, os títulos ficam sujeitos à volatilidade no mercado secundário, em função das expectativas dos agentes financeiros com relação à inflação, ao IGP-M e à taxa Selic. Já os Tesouro Selic não sofrem com a variação do preço de mercado assim como ocorre com os Tesouro Prefixado e mais ainda com os Tesouro IPCA+ e IGP-M+, apenas a sua rentabilidade aumentará ou diminuirá de acordo com a variação na taxa de juros. Os títulos pós-fixados são:

Tesouro IPCA+ (Antiga NTN-B Principal – Notas do Tesouro Nacional – Série B – Principal): Assim como os Tesouro Prefixado, possuem fluxo de pagamento simples. O investidor faz a aplicação e recebe o valor de face na data de vencimento do título (valor investido somado à rentabilidade acordada no momento da compra acrescida do IPCA anual). O pagamento é único e é feito na data de vencimento.

Por exemplo, um investidor que comprou um Tesouro IPCA+ em 13/12/2012 com vencimento em 15/05/2035 pactuou uma taxa de 4,19% ao ano, acrescida do IPCA anual durante o período.

“A sobrevivência no mercado financeiro às vezes implica bater rapidamente em retirada.”

George Soros

Tesouro IPCA+ com Juros Semestrais (Antiga NTN-B - Notas do Tesouro Nacional – Série B): Assim como os Tesouro Prefixado com Juros Semestrais, o pagamento do juro acordado acrescido do IPCA ocorre semestralmente na conta do investidor, o qual receberá o valor de mercado do título na data do vencimento.

Por exemplo, um investidor que comprou um Tesouro IPCA+ com Juros Semestrais em 13/12/2012 com vencimento em 15/05/2035 pactuou uma taxa de 3,93% ao ano, acrescida do IPCA anual durante o período. Semestralmente será pago o cupom de juros referente a taxa de 1,96%, acrescida do IPCA do último semestre.

A rentabilidade dos títulos indexados à inflação é composta por duas partes – uma variável e uma fixa. A parte fixa é o juro pactuado no momento da compra e a parte variável é o valor do IPCA anual. Diferente dos títulos prefixados, em que a variação na taxa de juros é o fator que mais influencia o preço de mercado dos títulos, nos títulos pós-fixados indexados à inflação, tanto a redução da taxa de juros como o aumento do IPCA fazem com que seu preço de mercado se valorize.

Ao contrário do Tesouro IPCA+ com Juros Semestrais, Tesouro IPCA+ não paga o juro semestralmente, os quais são reinvestidos anualmente no próprio título, funcionando assim como um tipo de juros compostos, o que aumenta significativamente o retorno desse título no longo prazo. Isso porque o imposto de renda é pago de uma só vez sobre o total dos rendimentos, ao contrário dos títulos que pagam cupons semestrais, sobre os quais é descontada semestralmente a alíquota de IR, diminuindo a sua rentabilidade no longo prazo em relação aos títulos que não pagam cupom de juros.

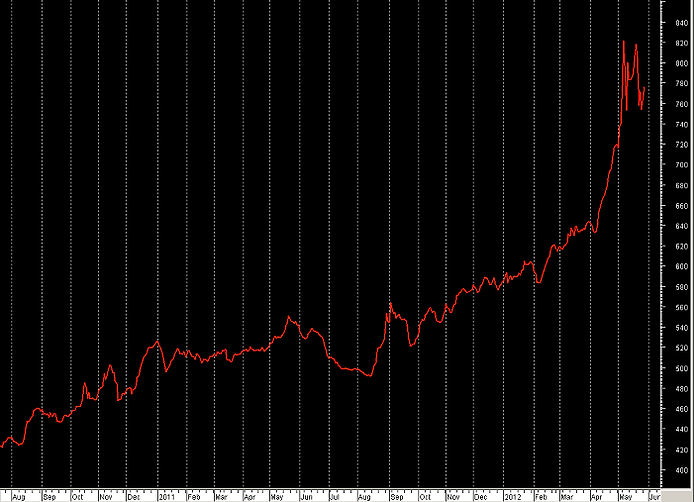

No gráfico abaixo temos a evolução do preço de um Tesouro IPCA+ com vencimento em 2035. Esse título obteve uma grande rentabilidade entre 2011 e meados de 2012 em função de um cenário de redução da taxa de juros e aumento da inflação.

“O truque é: quando não há nada a fazer, não faça nada.”

Warren Buffett

Tesouro Renda+ : É um título do tipo NTN-B (ou Tesouro IPCA+) que garante ao investidor uma taxa de juros mais a variação da inflação (ex: 6,50% + IPCA ao ano). Mas no lugar de receber a aplicação inteira de volta na data do vencimento, assim como ocorre com o Tesouro IPCA+, no Tesouro Renda+ o investidor receberá os valores investidos parcelados mensalmente a partir de determinada data. São títulos voltados para investidores que pretendem poupar valores periodicamente para a aposentadoria e ao mesmo tempo conservarem o poder de compra do valor poupado ao longo do tempo.

O Tesouro Renda+ prevê duas fases: uma de acumulação e outra de recebimento de renda. O valor investido será sempre devolvido em 240 prestações mensais – ou 20 anos – que amortizam todo o fluxo investido no período de acumulação. Assim, se a data planejada pelo investidor para sua aposentadoria for 2060, por exemplo, ele deverá comprar títulos Tesouro Renda+ com esse prazo de vencimento. Quando o vencimento do título chegar, o investidor passará a receber uma renda mensal até 2080.

Assim, o investidor pode planejar uma data para aposentadoria garantindo o recebimento de uma renda mensal pelo período de 20 anos seguintes. E como esses pagamentos são corrigidos pela inflação, estará garantido o seu poder de compra. Há possibilidades de investimento para até 40 anos de acumulação, sempre seguidos por mais 20 anos de fluxo de renda mensal.

A diferença é que na modalidade, o investidor deve escolher uma data para começar a receber a renda extra, que será paga por 20 anos, ou 240 meses. As datas disponíveis inicialmente são: 2030, 2035, 2040, 2045, 2050, 2055, 2060 e 2065, após essa data o investidor passa a receber o total investido em 240 parcelas corrigidas pelo IPCA.

Por exemplo no Tesouro Renda+ Aposentadoria Extra 2040 com taxa de 6,5% + IPCA o valor investido será corrigido a 6,5% mais o IPCA dos últimos 12 meses a cada ano e a partir de 2040 o investidor passa a receber o valor acumulado e corrigido até essa data em 240 parcelas mensais (20 anos) também corrigidas pelo IPCA.

Até a data escolhida o investidor poderá acumular mais do título escolhido, podendo fazer o agendamento de compras mensais, sendo a carência mínima para a venda dos títulos 60 dias, apresentando liquidez diária após esse período a preço de mercado. Outra vantagem é a isenção de cobrança de Taxa de Custódia da B3 para quem carregar o título até a data de vencimento, com o limite de até 6 salários mínimos de renda mensal.

No entanto, o investidor que realizar o resgate antecipado dos títulos no período inferior a 10 anos, pagará uma taxa sobre o valor de resgate de 0,50% ao ano. Entre 10 e 20 anos, a taxa cobrada será de 0,20% a.a. Acima de 20 anos, 0,10% a.a. Além disso, não há mais cobranças de taxas semestrais, ou seja, o investidor só paga a Taxa de Custódia da B3 no momento do resgate que ocorrer antes do vencimento do título.

O Tesouro Renda+ tem a mesma tributação dos demais títulos públicos do Tesouro Direto – que segue a tabela regressiva do Imposto de Renda, com alíquotas regressivas de 22,5% a 15%. Contudo, o investidor não poderá deduzir o valor investido da base de cálculo do Imposto de Renda, como acontece nos planos de previdência do tipo PGBL.

Apenas os rendimentos do título são tributados. Durante o recebimento da renda, os valores que foram aplicados serão devolvidos no mesmo montante em cada parcela. O imposto de renda só se aplica ao que exceder esse montante.

Tesouro IGP-M+ com Juros Semestrais (Antiga NTN-C – Notas do Tesouro Nacional Notas do Tesouro Nacional – Série C) : Segue as mesmas regras do Tesouro IPCA+ com Juros Semestrais, mas é indexado ao IGP-M. O pagamento do juro acordado é acrescido da variação do IGP-M e ocorre semestralmente na conta do investidor, o qual receberá o valor de mercado do título na data do vencimento.

Em condições inflacionárias normais os títulos do Tesouro Direto indexados ao IPCA fornecem uma boa proteção contra a inflação, proporcionando assim uma rentabilidade real, ou seja, o seu rendimento supera o IPCA no final do período de vigência. Por essa razão, é bastante indicado para investidores que têm interesse na formação de poupança de longo prazo, pois garantem a rentabilidade real, ou seja, o valor investido será corrigido pela inflação do período. E conforme dito anteriormente, a inflação é o fator que causa a diminuição do poder aquisitivo ao longo do tempo.

Contudo, o fato é que na prática o cálculo dos índices de inflação, além de ser arbitrário e controverso, não corresponde à inflação dos bens que são consumidos ou adquiridos pelo investidor. Ainda que esteja de certa forma melhor protegido com títulos pós-fixados, mesmo assim o investidor não terá uma proteção plena do valor real investido.

“O pessimista reclama do vento, o otimista espera que este mude de direção, o realista ajusta as velas do barco”.

William Arthur Ward

Tesouro Selic (antiga LFT - Letras Financeiras do Tesouro): São títulos cuja rentabilidade é vinculada à taxa Selic. Sua remuneração é dada pelo acúmulo da taxa SELIC diária registrada entre a data da compra e a data de vencimento do título. O pagamento é realizado por fluxo simples, o investidor recebe o valor investido acrescido dos juros na data do vencimento ou da venda do título. Seu valor de mercado é corrigido de acordo com a taxa Selic ao longo do tempo.

Apenas no caso dos Tesouro Selic o valor do título não flutua em razão da variação na taxa de juros, apenas sua rentabilidade. Ou seja, seu preço de mercado é sempre crescente, incorporando dia a dia os juros calculados com base na taxa SELIC.

Assim, o investidor que comprou um Tesouro Selic a R$ 1.000,00 e a taxa SELIC no momento da compra estava em 12% ao ano, caso o valor da SELIC se mantiver estável, ele terá um título com preço aproximado de R$ 1.010,00 no mês seguinte, pois o título incorporou os juros pagos naquele período, havendo pouco risco de flutuação do valor de face do título.

Caso haja redução da taxa Selic, a rentabilidade de um Tesouro Selic irá diminuir e, caso haja aumento, irá aumentar. Entretanto, seu preço de mercado nunca irá diminuir, apenas a sua rentabilidade é que irá variar de acordo com a evolução da taxa Selic. São mais indicados para investidores com extrema aversão ao risco, ou seja, aqueles que possam vir a precisar do valor investido em algum momento em breve, pois com esses títulos o investidor terá baixíssimo risco de que o preço de venda seja inferior ao preço de compra.

Os Tesouro Selic são títulos indicados principalmente para cenários econômicos com tendência de aumento na taxa de juros e redução da inflação, situação em que os preços de mercado dos demais títulos pós-fixados, bem como dos pré-fixados, diminuirão em razão dos sucessivos aumentos da Selic. Além disso, a rentabilidade de um Tesouro Selic irá aumentar de acordo com os aumentos da Selic, diferentemente dos demais títulos, os quais além de estarem proporcionando taxas menores em relação às atuais, terão seus preços de mercado prejudicados.

Num horizonte de longo prazo (acima de 3 anos), dificilmente um investimento de renda fixa proporcionará uma rentabilidade maior do que os Tesouro Prefixados ou os Tesouro Selic, ou ainda, maior do que a rentabilidade de um tesouro IPCA pós-fixado. Abaixo temos o gráfico do preço de mercado de um Tesouro Selic emitido em 13/11/2006 com vencimento em 7/3/2012, o preço de mercado se valoriza diariamente de acordo com a taxa Selic do período.

"A economia, que é uma virtude, é uma necessidade na pobreza, um ato de juízo na mediania, e na opulência um vício".

Bernard Fontenelle

A taxa de juros básica, a Selic, determinada pelo Banco Central a cada 45 dias, influencia diretamente o custo do dinheiro no curto prazo. Já os juros futuros são definidos por uma complexa rede de expectativas de mercado e condições econômicas, sendo na verdade uma projeção das expectativas do mercado sobre a trajetória futura da economia, incluindo inflação, crescimento econômico, política fiscal e monetária.

Estes juros são definidos pelo mercado através da negociação de títulos públicos nos leilões do banco central. Bancos, fundos, seguradoras e investidores estrangeiros negociam esses títulos onde a taxa de cada título é definida para aquele momento. Quem aceitar receber a menor taxa de juros ganha os leilões.

É essa oferta e demanda de títulos que vai definir seu preço e, por consequência, sua taxa. Logo depois esses títulos passam a ser negociados livremente entre essas instituições. O otimismo com relação ao futuro do Brasil faz os investidores aceitarem taxas cada vez menores por esses títulos. Um pessimismo crescente com relação ao futuro da economia, das contas públicas, da inflação, câmbio e outros, faz o investidor repudiar títulos com taxas baixas. No péssimo, o investidor só aceita correr o risco se as taxas forem maiores, ou seja, se os títulos estiverem custando menos.

O Brasil sempre terá juros altos, a não ser que os problemas estruturais que levam aos altos juros, como a elevada dívida pública, a baixa recuperação de crédito, a elevada carga tributária e o risco percebido pelos investidores sejam atacados. Baixar juros sem qualquer preocupação com esses problemas resultará em desvalorização cambial, inflação e baixo crescimento econômico.

Mudanças na taxa de juros causam significativos impactos na economia em razão da Selic ser utilizada pelos participantes do mercado para descontar fluxos de caixa futuros e capitalizar o valor de bens e investimentos. Assim, o valor dos diferentes ativos nos diversos setores da economia é alterado devido a movimentos na taxa de juros. Conforme a taxa de juros aumenta, os agentes passarão a vender ativos para obterem fundos para quitar dívidas, derrubando os seus preços.

Decisões de distribuição de dividendos, de alocação de investimentos de renda fixa e de renda variável são diretamente influenciadas pela taxa de juros em diversos aspectos, mas provavelmente o pior efeito de uma diminuição na taxa de juros é o aumento nos preços dos bens de capital, em outras palavras inflação. A inflação é um dos maiores riscos aos investimentos e muitas vezes não é observada por aqueles que focam apenas nos resultados nominais dos seus investimentos.

Em períodos de maior estabilidade macroeconômica e da consequente redução do juro no longo prazo, como de 2004 a 2012, cresce a participação dos títulos prefixados (LTN e NTN-F), quando os investidores buscam garantir uma taxa de retorno maior diante de um cenário de juros menores no futuro, enquanto que em momentos de maior estresse econômico e do consequente aumento do juro aumenta a procura por LFTs (indexadas a Selic), também conhecido como “papel da crise”, quando os investidores buscam garantir uma taxa de retorno maior no futuro diante de um cenário de futuro aumento de juros. Já em períodos marcados pela aceleração inflacionária, como entre 2012 e 2015, aumenta a procura por títulos indexados ao IPCA (NTN-B).

Em suma, diante de um cenário econômico de redução da taxa de juros e aumento da inflação, os títulos pós-fixados apresentarão rentabilidades anuais bastante superiores em relação aos demais títulos e a investimentos de renda fixa, da mesma forma que os títulos prefixados também apresentarão, porém, em menor razão. E quanto maior for o prazo do título maiores serão os efeitos sobre o seu preço, principalmente quando o IPCA estiver muito próximo, ou ainda, superior à taxa SELIC. O efeito desse cenário econômico sobre o preço de mercado dos títulos públicos pode ser muito bem observado na tabela abaixo:

Contudo, diante de um cenário de aumento da taxa de juros e de redução da inflação, os preços de mercado nos títulos prefixados, e mais ainda nos pós-fixados indexados à inflação, irão diminuir consideravelmente, podendo até mesmo fazer com que apresentem rentabilidades negativas no ano dependendo de qual for o prazo do título. Ou seja, em razão desse cenário, a depreciação no preço de mercado do título pode acabar sendo maior do que valor recebido através de juros. Neste outro cenário econômico, seriam os Tesouro Selic que protegeriam melhor o investidor, pois sua rentabilidade varia de acordo com a evolução da taxa SELIC.

“O verdadeiro risco nos investimentos é aquele que está por vir. Aquele que ainda não conhecemos”.

Capital e Valor

Atualmente houve mudanças na nomenclatura dos títulos públicos disponíveis, sem contudo haver alteração nas suas especificações, conforme tabela abaixo:

Riscos Associados à Compra de Títulos Públicos

Independente do tipo de investimento, seja ele de renda fixa ou de renda variável, ao analisar uma oportunidade deve-se ter ciência de que rentabilidade passada não é garantia de rentabilidade futura. O preço de mercado de um título oscila de acordo com sua oferta e procura, bem como em razão da expectativa do mercado em relação aos indexadores (IPCA, Taxa Selic e IGP-M) e à evolução dos mesmos. Dessa forma, o fato de um título ter apresentado um determinado desempenho no passado não é garantia de que apresentará o mesmo no futuro.

Títulos de longo prazo apresentam maior instabilidade no curto prazo porque flutuações mínimas na taxa de juros ou nos indexadores IPCA e IGP-M incidirão sobre todo o rendimento desses títulos no longo prazo. Por exemplo, no caso de uma redução da taxa de juros, os preços de mercado dos títulos de longo prazo terão uma valorização maior em relação à dos títulos de curto prazo. Da mesma forma, no caso de um aumento na taxa de juros os mesmos irão perder mais valor de mercado em relação aos títulos de curto prazo.

Essa relação inversa entre a variação na taxa de juros e o preço de mercado dos títulos se deve em razão de que havendo uma redução na taxa os títulos se valorizam porque garantiram uma rentabilidade maior que a atual no momento em que foram adquiridos. O contrário ocorre quando há aumento na taxa, pois quando foram adquiridos os títulos garantiram uma rentabilidade menor que a atual.

Um momento de valorização nos preços dos títulos pré-fixados e mais ainda nos pós-fixados, resultante de sucessivos cortes na taxa de juros, é extremamente favorável para aqueles investidores comprados numa taxa prefixada maior. Cada corte na taxa de juro eleva os preços dos títulos em carteira, com maior ênfase nos títulos pós-fixados de maior prazo.

Contudo, em algum momento as consequências inflacionárias da política econômica forçarão uma alta de juros, o que terá um efeito inverso nos preços de mercado dos títulos pré-fixados, e ainda mais nos pós-fixados, cujos prazos são maiores. Os preços que haviam subido expressivamente virão a cair rapidamente, uma vez que o Banco Central para reduzir os preços e elevar os juros terá que vender no mercado cada vez mais títulos, pagando taxas maiores.

Nesse cenário, os mais afetados serão aqueles investidores com títulos de prazos mais longos, tanto pré-fixados como pós-fixados. Nesta situação os Tesouro Selic, indexados à taxa Selic, oferecerão a melhor proteção para os investidores.

"A insatisfação é o primeiro passo para o progresso de um homem ou de uma nação".

Oscar Wilde

A rentabilidade informada no momento da compra é garantida pelo Tesouro Nacional se o investidor permanecer com o título até o seu vencimento. Caso seja necessário vender o título antes do vencimento, o Tesouro Nacional pagará o seu valor de mercado. Logo, a rentabilidade poderá ser maior ou menor do que a contratada na data da compra, dependendo do preço de mercado no momento da venda.

Além disso, existe uma diferença entre as taxas de compra e de venda dos títulos públicos e, consequentemente, entre o preço de compra e de venda. Assim, o preço de compra de um título é sempre diferente do seu preço de venda num mesmo momento, pois existe um spread (diferença) entre as taxas de compra e de venda e, quanto maior for o prazo do título e/ou a sua volatilidade, maior será esse spread, de forma que um título atrelado à Selic terá um spread menor em relação à um título atrelado ao IPCA cujo prazo é maior. Esse spread reduz o retorno de quem vende o título antes do vencimento, porém com o passar do tempo à medida em que o título se valoriza, o ganho de rentabilidade tende a superar a perda do spread.

Por exemplo, em 03/08/2020, o preço de compra de um título Tesouro IPCA+ 2035 era R$ 2.020,64, enquanto o de venda era de R$ 1.986,41. A taxa de compra era de 3,40% + IPCA, e a de venda era de 3,52% + IPCA. Dessa forma, o que o spread faz com que o investidor perca uma parte da rentabilidade quando vende o título antes do vencimento, o que acaba funcionando como uma espécie de pedágio para quem quer sair do investimento antes, desincentivando a venda do título antes do vencimento e operações especulativas de curto prazo.

Por fim, quem carrega o título até o fim do prazo recebe no vencimento exatamente a rentabilidade contratada na compra, não sendo afetado pelas flutuações de preços e taxas ao longo do período.

Assim como acontece com a cotação de ações, os preços de mercado dos títulos oscilam muito, especialmente nos títulos de longo prazo. Para os investidores mais conservadores, acostumados com a renda fixa e a assistir a valorização constante e diária do valor investido de acordo com a evolução da taxa de juros, é inevitável sentir desconforto e insegurança ao constatar variações tão grandes nos preços de mercado dos títulos públicos. Em razão disso, antes de escolher que tipo de título comprar é fundamental definir o horizonte da aplicação e qual título oferecerá a melhor proteção para a atual realidade econômica.

Ao investir em títulos públicos ou debêntures o investidor deve compreender o ciclo econômico pelo qual o país está passando, de forma que possa definir qual tipo de título será mais apropriado para a compra de acordo com a tendência da taxa de juros e da inflação.

Além disso, é fundamental definir também até que ponto este título deixará de ser vantajoso em razão de mudanças na tendência dos indicadores econômicos, de forma a evitar a reversão do ciclo econômico a qual prejudicará a rentabilidade do investimento. Planejar eventuais trocas dos títulos em carteira torna-se extremamente importante não apenas para o aumento da rentabilidade do investimento, mas principalmente para a proteção do patrimônio acumulado.

Por exemplo, durante períodos de queda do juro os títulos pré-fixados e os indexados ao IPCA/IGP-M se mostram mais vantajosos em razão dos seus preços de mercado aumentarem como consequência de uma taxa de juro menor. Por outro lado, durante períodos de alta do juro os títulos indexados na Selic se mostram mais vantajosos em razão dos preços de mercado dos títulos pré-fixados e indexados ao IPCA/IGP-M diminuírem como consequência de uma taxa de juro maior.

No gráfico abaixo do histórico do preço do Tesouro IPCA+ 2045 com juros semestrais é possível observar que o valor do título aumenta durante períodos de queda na taxa de juros e diminui durante períodos de alta na taxa de juros, sendo também influenciado, obviamente, pelos aumentos e reduções do indexador, no caso, o IPCA. Portanto, torna-se mais vantajoso comprá-lo quando a SELIC está num patamar alto e seu viés é de queda, e mais vantajoso vendê-lo quando a SELIC está num patamar baixo e seu viés é de alta. E, conforme fora dito, quanto maior for o prazo do título maior será o efeito da variação da SELIC sobre o seu valor de mercado.

"A maioria das falácias econômicas nasce da tendência de assumir que a riqueza é como um bolo de tamanho fixo, ou seja, de que um lado ganha apenas às custas do outro."

Milton Friedman

Uma maneira de melhorar o perfil de retorno do investimento em títulos públicos é a compra mensal. Compras regulares aproximam o investimento em títulos aos juros compostos da renda fixa, além de amenizar o efeito da oscilação dos preços, fazendo o preço médio no título.

Essa estratégia juntamente com o aumento do valor investido mensalmente potencializa ainda mais o retorno do investimento com o passar do tempo. Dessa forma, no longo prazo os títulos públicos apresentarão maior estabilidade, além de oferecerem uma rentabilidade maior do que o CDI e os demais investimentos de renda fixa em cenários de queda da taxa de juros, e de aumento da inflação no caso dos indexados ao IPCA e IGP-M.

No gráfico abaixo do histórico do preço e da taxa do Tesouro IPCA+ 2045 com juros semestrais observa-se que é vantajoso comprar o título nos momentos em que a taxa está acima de 6%, quando o seu preço de mercado se encontra num patamar baixo, bem como vendê-lo nos momentos em que a taxa está abaixo de 4%, quando o seu preço de mercado se encontra num patamar alto.

Uma outra maneira de investir em títulos públicos é através de fundos de renda fixa. Esses fundos aplicam no mínimo 80% do seu patrimônio em títulos prefixados e podem utilizar derivativos como proteção. Não é admitido alavancagem e nem risco em moeda estrangeira ou em renda variável. São muito procurados por investidores com aversão ao risco e que procuram a segurança de um investimento pré-fixado.

Contudo, um importante fator a ser avaliado por quem investe em fundos de investimento e títulos públicos é o imposto de renda. Nos fundos de renda fixa o IR incide semestralmente, o chamado “come-cotas”, e no momento do saque (quando o investidor paga a diferença entre o IR total devido e o que já foi recolhido pelo come-cotas).

No longo prazo o efeito dessa “antecipação” de IR é relevante, pois diminui o montante total investido e, consequentemente, afeta a rentabilidade ao longo do tempo. Já no caso dos títulos públicos, o investidor paga o IR apenas quando recebe algum cupom de juros e quando resgata o título. Os títulos públicos não têm o come-cotas semestral como nos fundos de investimento.

Além disso, outra desvantagem dos fundos de renda fixa são as altas taxas de administração e de performance, as quais somadas à inflação do período podem acabar com a rentabilidade de um investimento de renda fixa. E conforme dito anteriormente, esse é o grande risco da renda fixa, o rendimento real ser zero, ou mesmo, negativo, e o capital investido ser depreciado pela inflação alta.

“A maioria das pessoas não planeja falhar. Falha por não planejar.”

Capital e Valor